リースバックとは、さまざまな事情で持ち家を売却したあとも、買い主と賃貸契約を交わすことでそのまま住み続けられる制度です。

リースバックの具体的な仕組みや、メリット・デメリット、混同されることがあるリバースモーゲージとの違いなど、リースバックについて詳しく解説します。

老後の資金調達のひとつでもあるリースバック。老後資金についてはこちらの記事で解説しているので参考にしてみてください。

[関連リンク]

老後の資金はいくらあれば安心?必要な生活費の目安や計算方法、貯め方を解説

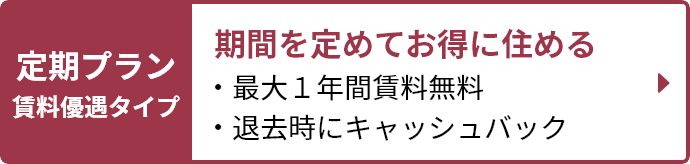

「リースバックプラス+」は、一建設が提案するライフサポート型のリースバックです。これは、住宅ローンの支払いが不要になったり、大きな資金を迅速に調達できたりと、充実したサービスが魅力です。

「リースバックプラス+」には、標準プランと定期プランの2つの種類があります。買い戻しの予定がない方には標準プランがおすすめです。一時的な資金調達が必要な方には定期プランが適しています。資料は以下のフォームから請求してください。

INDEX

リースバックとリバースモーゲージとの違い

リースバックとリバースモーゲージは仕組みや目的においてどのような違いがあるのか見ていきましょう。

リースバックとは?仕組みや目的

リースバックとは、所有している不動産(戸建てやマンションなど)を売却したあとも、引き続き賃貸物件として同じ物件に住み続けられる制度です。正式には「sale & leaseback」と言い、「売却と賃貸」を意味します。リースバックは売却する際に売買契約を結び、同時に買い主と賃貸借契約も結ぶという仕組みです。通常の売買では家を明け渡さなければなりませんが、リースバックではその心配がありません。

リースバックを利用する目的には、住宅ローンの負担の軽減や、老後の生活費・教育費・病気の治療費の確保など、まとまった現金が必要な場合などがあげられます。利用に関して年齢制限はなく、売却して得た現金はすぐに手にすることができ、使用用途も限定されません。また、将来金銭の余裕ができたときに、買い戻しを希望することもできます。その他の活用例には、住宅ローン以外の借金の返済、事業のための資金、遺産相続のトラブル回避などがあります。

リースバックの条件として、住宅ローンの残高よりも売却価格の方が高いことが求められます。例えば、住宅ローンが3,000万円残っている状態で、売却価格の評価額が2,500万円だった場合には、リースバックを利用することはできません。

[関連リンク]

リースバックの仕組みとは?メリット・デメリットや流れ、注意点をわかりやすく解説

リバースモーゲージとは?仕組みや目的

リースバックと併せて検討される仕組みに、リバースモーゲージがあります。言葉が似ているため、混同されることもありますが、仕組みは全く異なります。

リバースモーゲージとは、持ち家を担保として融資上限額までお金を借りられる仕組みを言います。売買契約は成立せず、所有権も持ち続けることが、リースバックと大きく異なる点です。家の持ち主が亡くなられたときに、担保としていた持ち家を売却し、借りていたお金を返済することになります。制度の性質上、リバースモーゲージを利用するのは高齢者が主流です。

そのほかの相違点には、制度の提供元があげられます。リースバックは、多くの場合で不動産会社が取り扱っていますが、リバースモーゲージは自治体の社会福祉協議会や金融機関、住宅金融支援機構などが取り扱っています。また、リバースモーゲージの資金用途は提供元によって異なりますので、注意が必要です。金融機関が取り扱っているリバースモーゲージは、比較的広い用途で使える傾向があります。

リースバックとリバースモーゲージのもう一つの大きな違いは、お金の受け取り方です。リースバックは、契約時点で現金を一括で受け取ることができますが、リバースモーゲージは年金の形式で毎年少しずつ融資を受けるケースが多いです。ただし提供元によっては、融資限度額を一括で受け取れる場合もあります。

リバースモーゲージについてはこちらの記事でより詳しく解説しているので、参考にしてみてください。

[関連リンク]

リバースモーゲージとは?やばい?仕組み・メリットなどをわかりやすく解説

「リースバック」と「リバースモーゲージ」の比較

| リースバック | リバースモーゲージ | |

|---|---|---|

| 仕組み | 自宅を売却し現金を受け取り、売却後も引き続き住み続ける方法 | 自宅を担保にしてお金を借り入れ、死亡後か契約期間終了後に自宅を売却し返済する方法 |

| 受け取るお金 | 売却代金 | 金融機関からの借入(融資) |

| 対象者 | 個人、法人 | 個人のみ |

| 年齢制限 | なし | あり (金融機関により異なる) |

| 対象物件 | 戸建て、マンション、店舗、事務所、工場など | 戸建てのみの場合が多い (金融機関により異なる) |

| 名義 | 購入したオーナー | 自分のまま |

| 資金用途 | 制限なし | 制限あり (金融機関により異なる) |

| 収入条件 | 条件なし | 条件あり (金融機関により異なる) |

| 同意 | 必要なし | 推定相続人の同意が必要 |

| 保証人 | 必要なし | 必要あり |

| 同居条件 | 制限なし | 単身世帯かシニア夫婦2人だけの世帯 (金融機関により異なる) |

※制約や条件は契約内容により異なります

最も大きな違いは?不動産のお取引か、融資か。

リースバックとリバースモーゲージの大きな違いは融資かどうかです。リバースモーゲージの場合には融資になりますが、リースバックは売却後現金を手にいれ、売却後も賃貸で住み続けられる取引です。

資金の受け取りのタイミング

リースバックとリバースモーゲージでは自宅の代金としての受け取り方が違います。リースバックの場合には、自宅を売却することになるため、資金が売却時にまとめて手に入ります。一方リバースモーゲージでは年金と同じような仕組みで、毎月少しずつ融資として現金を受け取るのが一般的です。リバースモーゲージは所有者が亡くなった際、融資額上限の全額を受け取れるとは限りません。

リースバックでは資金をまとめて受け取ることができ、用途について制限を受けません。近い将来、介護施設に入りたい、転居して生活をしたいと思っているときにはメリットが大きい方法です。しかし、晩年まで自宅に住みたい場合には、リバースモーゲージで資金を受け取りながら、家賃を気にせずに安心して自宅に住めるという魅力があります。

所有権の移転か担保の設定か

リースバックとリバースモーゲージでは所有権の移転をするか、担保として設定するかが異なります。リースバックの場合には自宅を売却するため、その時点で所有権が買主であるオーナーに移転します。物件の所有者が変わるので、リースバックをした後は固定資産税や都市計画税を納める必要はありません。なお、リースバックには買い戻し期間を設定することができる場合があるので、所有権を得て所有者に戻ることも可能です。

リバースモーゲージの場合には自宅を担保として融資を受けるため、所有権は自分が持ったままになります。ただ、所有者が亡くなった時点で所有権が移転する仕組みになっているので注意しましょう。リバースモーゲージをしたときには所有権が残るので固定資産税や都市計画税を納めなければなりません。それでも最終的には自宅の所有権を失ってしまうことになります。

利用する条件の厳しさ

リースバックとリバースモーゲージでは利用する条件に大きな違いがあります。リースバックは物件を売却するのが前提なので、売り手ではなく物件の審査が重視されます。物件に価値があれば問題なくリースバックすることができるでしょう。リバースモーゲージは条件が厳しく、収入や個人信用情報についての審査がおこなわれます。

この他にもリースバックとリバースモーゲージでは申し込める物件や契約後の住み方、手に入れた資金の使い道などでも条件が異なっています。一般的に、リバースモーゲージは融資という性質上、厳しい条件を満たさなければ利用できません。審査にも1ヶ月以上かかることが多いため、すぐに対応しなければならない状況ではリバースモーゲージは厳しい場合がほとんどです。リースバックは条件が比較的緩く、審査にもあまり時間がかかりません。

リバースモーゲージとリースバックの条件

年齢の条件

リバースモーゲージとリースバックでは年齢の条件が大きく異なります。リバースモーゲージでは50歳以上、社会福祉協議会の不動産担保型生活資金では65歳以上がほとんどです。リースバックは成人なら年齢を問わずに利用できます。

資金の使途の条件

資金の使途についても違いがあります。リバースモーゲージは条件が多く、資金を事業に使用することや、投資をすることは基本的に認められていません。しかし、リースバックは使途が自由なので、個人事業を続けるための資金として用いることも、投資に活用することもできます。

利用者の収入の条件

利用するときに収入の審査があるかどうかもリースバックとリバースモーゲージでは異なります。リバースモーゲージでは安定した収入を得ていることを条件にしていることがほとんどです。加えて、社会福祉協議会の不動産担保型生活資金では収入の上限を設けていて、年収が高いと利用できません。

リースバックでは収入上限はなく、賃貸契約を結べる最低限の収入があれば問題ありません。

適用できる物件の条件

リースバックとリバースモーゲージでは適用できる物件の種別に違いがあります。リバースモーゲージでは戸建て住宅が主な対象です。マンションも対象としている金融機関もあるようですが、基本的には戸建てで利用することが一般的です。リースバックでは戸建て以外にもマンションやオフィス、店舗などのさまざまな物件が対象です。

同居者に関する条件

同居者についての条件にも違いがあります。リバースモーゲージでは年齢が高い人が自宅を売り渡すのを前提に自宅を担保にして融資を受ける契約です。単身者や夫婦のみの世帯が主な対象で、子どもと同居している場合には断られる場合があります。しかし、リースバックではこのような同居の条件は設定されていません。

リバースモーゲージとリースバックのメリット・デメリット

リバースモーゲージのメリット

持ち家を活用して老後の資金対策ができる

リバースモーゲージは老後の資金対策をしやすいメリットがあります。高齢になってから借り入れができるのが特徴で、年金に上乗せするような形で資金を調達できます。持ち家を担保にするので信用が大きく、まとまった金額の借り入れをすることが可能です。自分の名義のまま家を保持することができます。

利息のみの返済で済むので負担が小さい

リバースモーゲージは、死亡後または契約期間終了後に持ち家を売却して一括返済する方法のため、毎月の支払いは少額で済みます。借り入れによって発生する利息を毎月支払う必要がありますが、元本の一部を返済することはありません。

また、毎月の支払い利息は、リバースモーゲージで得た資金から返済しても問題ありません。そのため、老後になって生活費が厳しくなった状況でも、リバースモーゲージなら大きな負担にならずに済みます。

配偶者の住居確保ができる

リバースモーゲージは配偶者の住居を確保する目的でも活用できます。金融機関によっては家の所有者本人が亡くなった後、配偶者が契約を引き継ぐことができるようにしています。自分が亡くなっても配偶者が安心して住める環境を残す方法としてリバースモーゲージは優れています。ただし、相続人による同意が求められるので注意が必要です。

リバースモーゲージのデメリット

長生きしたときに融資限度額に達するリスクがある

リバースモーゲージは融資限度額があり、自宅の価値に応じて借りられる金額の上限を定めて契約する仕組みになっています。長生きすると融資限度額に到達してしまい、その後の老後資金をどうするかをあらためて考えなければなりません。自宅の資産評価額が高くないときには特に気を付けた方がよい点です。

金利や地価の変動リスクがある

リバースモーゲージは変動金利になっているのが一般的です。そのため、金利変動のリスクがあり、場合によっては毎月の返済額が高くなっていく可能性があります。また、地価や住宅価値の変動リスクもあるので注意が必要です。金融機関によっては物件価値が下がったときに融資限度額を見直すというルールを設けて契約していることがあります。

審査や資金用途の条件が厳しい

リバースモーゲージは年齢や収入、同居者などの条件をすべて満たしているかどうかの審査があります。この審査を通過することが厳しいと言われており、リバースモーゲージを利用しづらいことがデメリットになっています。資金用途の制限も厳しいため、「大きな資金を手に入れて事業を続けたい」といった目的の場合にはリバースモーゲージは向いていません。

遺族に住宅を残せない

リバースモーゲージは、債務者が亡くなった後に自宅を売却して返済することが条件です。つまり、自宅は相続の対象にはならないため、自宅が主な遺産の場合、相続財産がなくなりトラブルになることがあります。このような理由から、将来的に相続人になる可能性のある親族(推定相続人)すべての同意が得られない場合、リバースモーゲージの利用を制限する金融機関もあります。もしリバースモーゲージを検討しているのであれば、法定相続人に一度相談しておくとよいでしょう。

相続人に負担が発生するケースがある

リバースモーゲージは、リコース型とノンリコース型の2つに大別されます。ノンリコース型では、相続人は残債に対して負担を負いません。一方、リコース型では相続人に債務の返済責任が生じる可能性があります。物件を売却しても借入金を完済できない場合、契約者の死後に相続トラブルの原因となりかねないため、リスクを把握し、相続人に負担が生じる可能性について理解しておくことが重要です。一般的にノンリコース型の金利は高めに設定されています。

リースバックのメリット

売却で資金調達をしても自宅に住み続けられる

リースバックのメリットは自宅を売却して大きな資金を手に入れることができるうえに、自宅にそのまま住み続けられることです。売却代金は住宅の価値と交渉結果に応じてまとめて手に入れられます。本来、家を売ったら住めなくなり、家具や家電なども撤去する必要がありますが、リースバックなら住み続けられます。

売却した自宅を買い戻せる可能性がある

リースバックは買い戻し期間を設定することができます。リースバックは家を売ることになりますが、新しいオーナーとの契約交渉次第で買い戻す条件を設定できるのが一般的です。「いつまでにいくら用意すれば買い戻せるか」を明確にし、契約書に記載しておくことで、資金ができた際に自由に買い戻せます。

売却で得た資金を自由に使える

リースバックをして得た資金は用途を限定されることがありません。得た資金は家賃の支払いに使用することもできますが、事業目的で利用したり、投資をして運用したりすることもできます。借り入れになるリバースモーゲージでは使途が限られてしまいますが、リースバックは使途に制限がなく、自由に資金を使用できます。

リースバックのデメリット

名義が変わり自分のものではなくなる

リースバックは住んでいる家を売却するため、名義や所有権は売却先に移ります。つまり、自分の資産ではなくなるということです。名義が変わることにより固定資産税などの負担がなくなることはメリットですが、将来的に自宅を子どもに相続したい方にとってはデメリットといえます。また、名義が変わるため、建物のリフォームや建て替えなど、所有者なら自由に行えたことが制限されることになります。ただし、所有権を取り戻したい場合は、買い戻せる可能性があります。

売却のタイミングの判断が難しい

リースバックは売却のタイミングを判断するのが難しいでしょう。リースバックによって調達できる資金額は、持ち家が高く売れるタイミングかどうかによって左右されるためです。リースバックをする際は新しいオーナーと不動産会社を通して売買金額の交渉をします。自宅がある地域での地価や物件の相場によって金額が大きく変わる場合があります。資産評価額が高いからといって高く売れるとは限らないため、タイミングを見極めるのが重要です。

住居費が高くなる場合がある

リースバックは住居費が高くなる場合があります。リースバックは家賃の支払いをする必要があるため、契約を更新するたびに家賃が上がる可能性もあります。事前に口約束で家賃の値上げはないと言われていても、不動産業者や新しいオーナーの都合で家賃が上がるという場合も少なくありません。

家賃が高くて契約を更新できない場合は退去することも考える必要がでてきます。

所有権を失うことでトラブルになる場合がある

リースバックでは売却によって自宅の所有権がなくなりますが、所有権を失うことで起こるトラブルもあります。

リースバックで売却した物件が転売されてしまうのが典型例で、次のオーナーから退去を求められたり、家賃を引き上げられたりしてしまうこともあります。所有権がなくなると自由にリフォームすることもできなくなるため、バリアフリーにしたい、設備を更新したいと思ったときにもオーナーとの交渉が必要になります。

リバースモーゲージとリースバックが向いている人

リバースモーゲージが向いている人

老後資金の不安を解消したい人

リバースモーゲージは老後を年金で生きていくのは厳しいという不安がある人に向いています。リバースモーゲージなら年金と同じように毎月少しずつ受け取るという方法が可能で、利息分と生活費の不足分を借りていくと安心して生活できるでしょう。シニアになると借り入れが難しくなる傾向がありますが、リバースモーゲージはシニア向け商品なので問題ありません。

一度でお金を受け取ると心配がある人

リバースモーゲージは「お金をまとめて手に入れてしまうと心配」という人に向いています。リースバックと違い、現金が毎月少しずつ入ってくる方法のため、無駄遣いをする習慣がある人はリバースモーゲージにすると浪費を防ぐことができるでしょう。長い老後を賢く生きるための資金調達方法としてリバースモーゲージは魅力的です。

戸建て住宅を持っていて条件を満たせる人

リバースモーゲージは利用条件が厳しいため、利用したいと考えている場合は、条件を満たせるかどうかを先に確認しておいた方が良いでしょう。戸建て住宅を持っている人でないとなかなかリバースモーゲージを利用できない状況があります。条件を満たせる人にはリバースモーゲージはおすすめできますが、無理に条件に合わせるよりはリースバックを検討した方が良いかもしれません。

リースバックが向いている人

大きな資金を手に入れて使いたいものがある人

リースバックは一括して大きな資金を手に入れたい人に向いています。リースバックで手に入れた資金の利用方法は自由なので、個人事業の資金に使っても、住み替えをする元手にしても、投資をして増やそうとしても構いません。

介護施設への入所一時金や家賃、生前整理、家具の買い替えなど、幅広く活用できます。

一時的な資金調達をしてまた自分の所有物に戻したい人

リースバックは早急に資金調達が必要だけれど、自宅は手放したくないという人にも適しています。個人事業の資金調達としてリースバックを利用した後、事業を成功させて自宅を買い戻すことも可能です。自宅としてまた住めるようにしたい場合や相続資産として残したい場合には、買い戻しの条件を交渉して決めておきましょう。

リースバックを利用するなら「リースバックプラス+」!

「リースバックプラス+」とは、一建設がご提案するライフサポート型リースバックです。住宅ローンを支払う必要がなくなったり、まとまった資金を迅速に調達できたりと、サービスがとても充実しているプランです。

プランには標準プランと定期プランの2種類があり、短期的に買い戻しの予定がない方には標準プラン、一時的な資金を調達したい方には定期プランがおすすめです。セコムホームセキュリティーによる見守りなどのサービスもあります。65歳以上で単身の方には、安否確認コールもあり、家族と離れて暮らしていても安心です。ほかにも「はじめスタイルMembers」では、水廻りや電気・ガスのトラブルの際には作業スタッフが迅速に駆けつけるサービスや、暮らしのお困りごとを気軽に話せる相談窓口などもあります。

リースバックは、まとまったお金を手に入れたいときに有効な手段です。メリットとデメリットを把握し、売却金額と売却後の家賃を事前に見積もり、適切な収支計画を立てることが大切です。

リースバックとリバースモーゲージの違いに関するよくある質問

Q&A①

Q.資金使途に関して違いはありますか?

A. リースバックとリバースモーゲージは、調達した資金の使い道において違いがあります。リースバックでは、不動産の売却によって得た資金の使用に関して特に制限はありません。一方、リバースモーゲージは借入金であるため、一般的には資金の使用に制約があります。たとえば、事業の設備投資などには使用できない場合が多いです。金融機関によって、資金の使い道は規定されているため、事前に確認する必要があります。

Q&A②

Q.利用できる不動産に違いはありますか?

A. リースバックは、居住用の不動産(戸建て住宅やマンションなど)だけでなく、事業用不動産(店舗や工場など)など、さまざまな物件で利用できます。一方で、リバースモーゲージの場合は、一戸建て住宅に限定している金融機関もあり、利用できる対象の不動産が制限されているケースが多く、事業用不動産では利用できません。

ただし、注意点として、リースバックも業者によっては、マンションのみ利用可能な場合や一戸建て住宅のみ利用可能な場合などもありますので、リースバック業者を選ぶ際には利用できる物件の種別も選定基準となるでしょう。

まとめ

リースバックとは、所有している不動産を売却したあとも、引き続き同じ物件に住み続けるために賃貸物件として利用する取引です。一方、リバースモーゲージは、持ち家を担保にして融資を受けることができる仕組みです。この場合、売買契約は成立せずに所有権を維持する点が、リースバックとの大きな違いと言えます。どちらを選ぶにしても、メリットとデメリットをよく理解し、冷静に選択することが重要です。できれば、複数の会社に査定を依頼し、結果を比較することで、より有利な契約を結べるように検討しましょう。

持ち家の活用方法、リバースモーゲージとリースバック、あなたに合うのはどちら? 比較しながらチェック ›