近年、サラリーマンの副業として人気の不動産投資。

気になるけど勤めている会社が副業を禁止しているから不動産投資もできない、と諦めている人も多いものです。

しかし、不動産投資は副業にあたらず、副業禁止の会社でもできる可能性があります。一方で、会社とのトラブルを避けるためにも不動産投資をスタートする前に抑えておきたいポイントもあります。

そこで、この記事では不動産投資が副業にあたらない理由や注意点・サラリーマンにおすすめの理由などを分かりやすく解説していきます。

まずは、不動産投資について基礎から知りたい方はこちらの記事もおすすめです。

>> 関連記事:不動産投資の第一歩 仕組み・種類・メリット・注意点を徹底解説【リンク】

目次

不動産投資が副業にならない理由

会社で副業が禁止されているから不動産投資もできない…と考えている人も少なくないでしょう。

しかし、不動産投資は一定の条件のもとでは副業と見なされず、副業禁止の会社であってもできる場合もあります。

不動産投資は、親から不動産を相続したケースや転勤中に自宅を貸し出すなどでやむを得ない理由で始める人もいるものです。

また、不動産投資が副業にならない理由として、次の4つも挙げられます。

- 不動産投資が原因で本業がおろそかになることは少ないから

- 情報漏洩など会社の事業に悪影響は出ないから

- 不動産投資は副業ではなく資産運用だから

- 法律では副業は自由だから

それぞれ詳しくみていきましょう。

不動産投資が原因で本業がおろそかになることは少ないから

会社で副業が禁止される理由の一つが、本業に支障が出てしまうことです。

その点、不動産投資では、賃貸管理などの業務はすべて管理会社に委託できます。管理業務をすべて委託することで、不動産投資にかかる手間や時間を大きく削減できるのです。

実際の労働を伴う副業の場合、本業の後の夜間や休日に副業をしていると翌日の本業の業務に支障が出る恐れがあります。労働を伴わない投資であるFXや株式投資は、利益を出すためにチャートを常にチェックしなければなりません。

不動産投資は時間や手間が少ないため、日中の本業に支障が出にくく「本業に支障が出る」という理由で禁止されることが無いのです。

情報漏洩など会社の事業に悪影響は出ないから

副業で他の企業に関わる場合、本業の情報が他の企業に漏洩する恐れがあり副業を禁止している場合があります。

しかし、不動産投資で本業の情報が必要になることは少なく、情報が漏洩のリスクは極めて低いでしょう。

ただし、金融機関や不動産会社・不動産投資会社に勤務している場合は不動産投資や競合他社での投資が禁止されている場合があります。特に金融機関勤務の場合は、不動産投資がインサイダー取引になってしまう恐れもあるので事前に会社の規定をしっかり調べるようにしましょう。

不動産投資は副業ではなく資産運用だから

副業を禁止している企業でも、株式投資や投資信託といった資産運用は許可している場合もあります。不動産投資も資産運用と見なしてもらうことで、副業には該当しなくなるのです。

ただし、不動産投資の規模が事業的規模となると副業に該当する恐れがあります。事業的規模とは「5棟10室以上」が目安となるので、不動産投資の規模には注意するようにしましょう。

法律では副業は自由だから

副業を禁止しているのはあくまで会社の規定です。民間企業での副業を禁止する法律はありません。そのため、副業をしたからといって法律で罰せられることはありません。

しかし、会社の規定に触れることで減給や解雇などのペナルティを課せられる場合があるので、会社の規定はしっかりとチェックするようにしましょう。

また、公務員は副業が法律で禁止されています。公務員が副業を禁止されていることに関しては、本記事の後半で解説しているので参考にしてください。

不動産投資で就業先とのトラブルを防ぐポイント

不動産投資は副業にあたらない可能性は高いですが、会社によっては不動産投資が副業とみなされトラブルになるケースもあります。

トラブルを防いで不動産投資するために、押さえておきたいポイントとして次の4つが挙げられます。

- 就業規則を確認して届出をする

- 事業規模と見なされない範囲で行う

- 本業に支障が出ないようにする

- 不動産所得が20万円を超える場合は確定申告をする

就業規則を確認して届出をする

副業についての規定は会社によって異なります。

不動産投資を副業と見なさず許可されている場合でも、事前の届出が必要な会社もあります。不動産投資を始める前には、就業規則などの会社の規定をしっかりと確認することが大切です。

内容が不明な場合は上司や人事などに確認し、必要な届出を怠らないことで後々のトラブルを避けられます。「副業にあたらないから」と自分の解釈だけでこっそり始めてしまうと、バレた際にトラブルに発展する恐れがあるので注意しましょう。

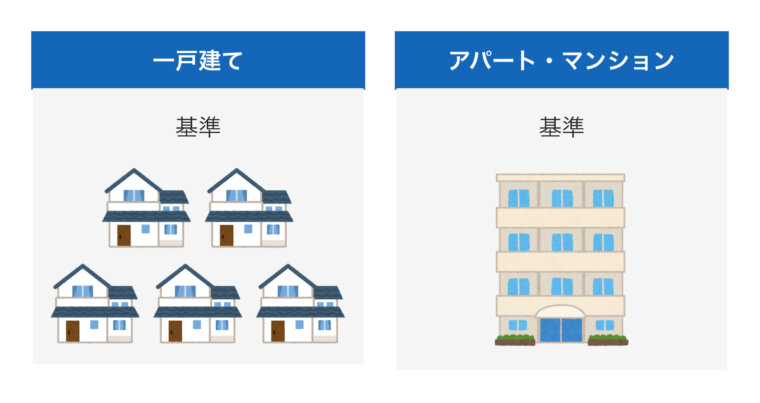

事業規模と見なされない範囲で行う

不動産投資を許可している場合でも、その規模が事業規模と見なされると規則違反として修行先とトラブルになる場合があります。事業規模と見なされる目安は「5棟10室以上」です。

例えば、戸建であれば5棟未満、アパートやマンションといった建物の中の独立した部屋は10室未満に抑える必要があります。

また、1棟は2室にカウントされるので、1棟と8室では基準を超えてしまう点にも注意しましょう。

本業に支障がでないようにする

本業に支障がでてしまうと許可されていても問題になる場合があります。

不動産投資は時間や手間がかからない投資ではありますが、掛ける労力や時間をゼロにはできません。

管理会社からの連絡が日中しょっちゅうかかってくる、次の投資物件を業務時間中にネット検索しているという状態では、問題視されてしまうものです。不動産投資は、本業に支障が出ない投資物件や運用方法を心掛けるようにしましょう。

不動産所得が20万円を超える場合は確定申告をする

不動産投資での所得が年間20万円を超える場合は、確定申告が必要です。

確定申告とは、年間の所得から所得税を計算して税務署に申告することをいいます。会社員の場合、所得税は給与から天引きされ年収の確定した年末に、年末調整で誤差分を計算して納税が完了します。そのため、確定申告に縁がない人も多いでしょう。

しかし、会社員であっても給与所得以外の所得が年20万円を超えると、自分で確定申告しなければなりません。不動産投資も利益が20万円を超える場合は、確定申告しなければならないのです。

他に副業をしている場合、不動産投資の利益が20万円以下でも、他の副業との合計で20万円を超えると確定申告が必要なので注意しましょう。

確定申告は、毎年2月16日から3月15日という申告期限があります。期限を超えてしまうとペナルティがあるので、期限内に申告できるように準備を進めることが大切です。

不動産投資において特に注意が必要な職業

不動産投資は副業と見なされずにできる可能性が高い投資ですが、次のような職業の人は特に注意が必要です。

- 公務員

- 銀行員

公務員や法律で要件は決められている

先述したように、公務員は副業禁止が法律によって定めれられています。

一方で公務員でも次の要件を満たすことで不動産投資は可能です。

- 5棟10室未満

- 年間の家賃収入が500万円を超えない

- 管理業務を委託する

不動産投資の規模が5棟10室以上は事業的規模に該当するため、それ以下の規模に収める必要があります。家賃収入についても「月の家賃×戸数×12ヵ月」が500万円を超えてはいけません。

例えば、家賃8万円で6室運営すると、8万円×6室×12ヵ月=576万円となり、500万円を超えてしまいます。この場合、部屋数を減らすか家賃を下げる必要があるのです。

また、公務員の副業が禁止されている理由の一つに「本業に支障が出る」ことが挙げられます。そのため、日中の管理業務はすべて管理会社に委託し、本業に支障が出ないようにしなければならないのです。

上記の要件を満たすことで、公務員でも法律上は不動産投資が可能です。しかし、公務員であっても勤務先によっては適用される法律や要件が異なる場合もあるので、事前に上司や人事に確認することをおすすめします。

公務員の不動産投資に関しては、こちらの記事でも解説しているので参考にしてみてください。

>> 関連記事:公務員こそ不動産投資を始めるべき!注意点やおすすめ物件を紹介【リンク】

銀行員はインサイダーと見なされる可能性がある

インサイダーとは、会社で知り得た情報を利用して情報公開前に利益が出るように取引することをいいます。インサイダーは法律によって禁止されており、違反した場合は5年以下の懲役などが課せられるのです。

銀行員や証券マンなど金融関係に勤めている場合、株式投資やFXを行うとインサイダー情報を利用しているとして、規定で禁止されているケースが珍しくありません。不動産投資についても、投資全般が禁止されていると規定に反する恐れがあるのです。

ただし、不動産を相続した場合は認められるといったケースもあるので、事前に規定を確認するようにしましょう。

不動産投資で成功しているサラリーマンの事例

近年、不動産投資をスタートするサラリーマンが増えている傾向にあります。ここでは、不動産投資で成功しているサラリーマンの事例をみていきましょう。

新築戸建投資をしているAさん

- Aさん

- 会社員男性40代・妻と子供2名

- 年収600万円

- 投資物件価格:3,000万円

- 借入額:2,500万円(返済期間30年/金利2%→年間返済額1,108,848円)

- 表面利回り:8%(家賃収入年間240万円)

- 年間経費:約40万円

- 年間キャッシュフロー:約90万円

現在の勤務先では、この先大きな収入アップが見込めないため不動産投資をスタート。

需要が高く、一度入居者が決まれば退去しにくいという魅力にひかれ新築戸建に投資しました。立地の良い新築戸建であったため、入居者もすぐに決まり順調に家賃収入を得られています。投資成績が順調なため金融機関からの評価も高く、近々2棟目の投資にも踏み切る予定です。

ワンルームマンション投資をしているBさん

- Bさん

- 会社員男性30代・妻と子供1名

- 年収500万円

- 投資物件価格:1,500万円

- 借入額:1,000万円(返済期間30年/金利2%→年間返済額508,620円)

- 表面利回り:7.5%(家賃収入年間112.5万円)

- 年間経費:約20万円

- 年間キャッシュフロー:約40万円

購入価格が低く高利回りの物件を紹介されたことをきっかけに、ワンルームマンション投資をスタートしたBさん。

預貯金もある程度あったため借入額を抑えられたこともあり、低金利での借り入れができ年間キャッシュフローもプラスにできています。

副収入として不動産投資がおすすめな理由

副収入を得る方法はさまざまありますが、その中でも不動産投資はサラリーマンなどにおすすめの副収入といえます。ここでは、不動産投資がおすすめの理由として次の6つを紹介します。

- ミドルリスク・ミドルリターンの投資だから

- サラリーマンは金融機関から融資を受けやすいから

- 時間や労力の少ない投資だから

- 老後のための資産形成になるから

- 税金の負担を軽減できるから

- 生命保険の役割を果たすから

ミドルリスク・ミドルリターンの投資だから

不動産投資はミドルリスク・ミドルリターンの投資といわれています。

収入源は家賃収入となるため大きな利益を狙うのは難しいですが、入居者さえ確保できれば毎月安定した収入を得られます。

同じ投資である株式投資やFXであれば、短期間で大きな利益を狙うことも可能でしょう。しかし、失敗したときの損失も大きくなります。その点、不動産投資は株式投資やFXよりもリスクが抑えられ、長期的に安定して利益を積み上げるのに適した投資です。

とはいえ、空室リスクや老朽化リスク・災害リスクなど不動産投資特有のリスクもあるので、リスクについて理解して対策した上で投資することが大切です。

不動産投資のリスクについては、以下の記事で詳しく解説しているので参考にしてください。

>> 関連記事:不動産投資にリスクはつきもの!カモにならない賢い投資を学ぼう!【リンク】

サラリーマンは金融機関から融資を受けやすいから

不動産投資する場合、基本的に不動産投資ローンを組んで融資を得ます。

融資を受けるためには金融機関の審査を通る必要がありますが、サラリーマンは長期的に安定して収入を得られると考えられるため、不動産投資ローンの返済能力の評価は高いです。

ただし、不動産投資の場合は物件の収益性も審査されるので、融資を受ける際はさまざまな観点で金融機関を選びましょう。不動産投資の融資については、以下の記事でも詳しく解説しているので参考にしてください。

>> 関連記事:不動産投資で融資を受けるには?審査基準や注意点を学び投資を始めよう【リンク】

時間や労力が少ない投資だから

不動産投資は、管理会社に管理業務をすべて委託できるので、投資にかける時間や手間は他の投資に比べて少ないという特徴があります。日中仕事をしているサラリーマンでも取り組みやすい投資といえるでしょう。

他にもサラリーマンが不動産投資するメリットは多いので、以下の記事を参考にしてみてください。

>> 関連記事:サラリーマンは不動産投資を始めるべき!注意点やカモにされる理由も解説【リンク】

老後のために資産形成になるから

不動産投資の家賃収入は、老後資金のためとしても適しています。現役世代中にローンを完済できれば、それ以降は毎月の家賃収入の多くを手元に残せるので老後の収入源にできるでしょう。

また、不動産を売却してまとまった資金を得ることも可能です。不動産という資産を手に入れられるという点も、老後や相続を見越した資産形成として適しているでしょう。

不動産投資の家賃収入について詳しく知りたい方は、以下の記事を参考にしてください。

>> 関連記事:家賃収入のデメリット4選!不動産投資のリスクや注意点を考えて資産形成しよう【リンク】

税金の負担を軽減できるから

不動産投資では、所得税・住民税の負担を軽減できるというメリットがあります。

不動産投資の所得は、不動産所得に区分され他の所得との損益通算が可能です。

仮に、不動産所得で500万円の赤字があり給与所得が700万円なら、相殺した200万円が所得税・住民税の対象となります。特に、所得税は所得が高くなるほど課税率が高くなる累進課税のため、所得が高い人ほどより高い税負担の軽減効果が見込めるでしょう。

ただし、不動産投資では償却費を上手に活用しなければならず、本当の赤字経営では不動産投資が失敗してしまう点には注意しましょう。

不動産投資の節税については、以下の記事で詳しく解説しているので参考にしてみてください。

>> 関連記事:不動産投資の節税効果はない?!目的にあった資産形成の方法を選ぼう【リンク】

生命保険の役割を果たすから

不動産投資ローンを組む際に、団体信用生命保険(団信)に加入することになり、団信は生命保険の役割を果たします。団信とは、万が一、契約者が死亡した場合などでローン残債を保険金で完済してくれる保険です。

団信に加入しておくことで、ローン返済中に契約者にもしものことがあっても、遺された家族にローン返済の負担を負わせることはありません。ローンを完済したうえで不動産という資産を残せるので、遺された家族はそのまま家賃収入を得ることや売却してまとまった資金を得ることもできるでしょう。

副収入としての不動産投資の始め方

不動産投資を始める大まかな流れは次の通りです。

1. 情報収集

2. 投資の目的を明確にする

3. 物件のリサーチ

4. 物件の契約

5. 運用スタート

不動産投資には情報収集が重要です。判断材料となる情報がない状態で不動産投資をスタートしても、不動産会社のカモになったり経営失敗してしまう可能性が高くなります。

自分の投資目標やスタイル・リスク許容度等に応じて適切な投資対象を選ぶ必要があるため、投資目的は明確にしておきましょう。不動産投資にはマンションやアパート・戸建などさまざまな投資対象があり、それぞれ利益やメリット・デメリットが異なります。

投資目的が定まれば、適した物件をリサーチし契約・運用スタートとなります。

不動産投資の始め方については、以下の記事で詳しく解説しているので参考にしてください。

>> 関連記事:まずはこれから!不動産投資の始め方7ステップを初心者向けに解説【リンク】

まとめ

不動産投資が副業と見なされない理由やサラリーマンの資産形成に適している理由を解説しました。不動産投資は本業に支障が出にくく、資産運用の側面もあることから、副業禁止の企業であっても投資できるケースが多いものです。

しかし、中には不動産投資自体を禁止している会社もあるので、事前にしっかりと就業規則を確認し必要な届出をするようにしましょう。

不動産投資は、手間がかからず副収入を得られるのでサラリーマンにおすすめの投資です。

老後資金のためなど資産形成を検討しているなら、税理士にご相談の上、不動産投資の第一歩を踏み出してみるとよいでしょう。

一建設株式会社の「マイホームネクスト~はじめのホームリレーション~」という戸建投資がおすすめです。分譲クオリティの戸建住宅を貸し出すことで家賃収入を得られます。分譲戸建でありながら高い利回りが期待できるだけでなく、入居手続きや原状回復など、わずらわしい管理業務はすべて弊社が代行いたします。

「マイホームネクスト~はじめのホームリレーション~」について詳しくは、下のバナーからご確認ください。