不動産投資で家賃収入を得ると、所得が増えて所得税や住民税の負担が重くなることがあります。そこで検討したいのが法人化です。

所有する不動産の名義を新たに設立した法人に移すことで、家賃収入などが法人税の課税対象になり、税負担を軽減できる可能性があります。

ただし、法人化にはメリットもあればデメリットもあるため、慎重に判断することが大切です。本記事では、不動産投資で法人化するタイミングの目安や法人化のメリット、デメリットを分かりやすく解説します。

まずは不動産投資の基礎から知りたい方はこちらの記事もおすすめです。

>> 関連記事:不動産投資の第一歩 仕組み・種類・メリット・注意点を徹底解説【リンク】

目次

不動産投資で法人化するタイミングは税率の差で判断する

不動産のオーナーが個人である場合、不動産投資で得た収入の合計から必要経費を差し引いた金額は「不動産所得」となり、所得税や住民税の課税対象となります。

一方で、不動産の所有者が法人である場合、不動産所得は、法人税の課税対象です。

所得税と法人税は、税率の決まり方が異なります。そのため、所得税の税率が法人税を上回るときは、資産管理会社という法人を設立し、不動産の名義を移すことで税負担を軽減できる可能性があります。

まずは、個人に課せられる所得税・住民税と、法人に課せられる法人税の違いを解説します。ここを理解しておくと、不動産の法人化の判断基準の理解がスムーズになるので、丁寧にみてみましょう。

所得税・住民税

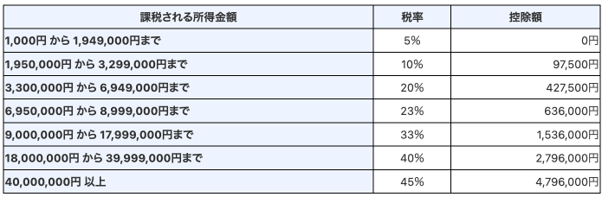

所得税は「超過累進課税」で計算されるため、年間の合計所得金額に応じて所得税率が段階的に上昇していきます。所得税の税率は、以下の通りです。

※出典:国税庁「No.2260 所得税の税率」

課税される所得金額とは、給与所得や不動産所得、事業所得などの合計から所得控除を差し引いた金額のことです。所得控除には、以下のような種類があります。

- 基礎控除:納税する人の合計所得金額が2,500万円以下であるときに受けられる所得控除

- 配偶者控除(配偶者特別控除):収入が一定額以下である配偶者がいる人が受けられる所得控除

- 生命保険料控除:生命保険の保険料を支払っている人が受けられる所得控除

また、2037年(令和19年)までは、所得税とあわせて「復興特別所得税」も納める必要があります。復興特別所得税の税額は、所得税額の2.1%です。

住民税の税率は、年間の所得金額にかかわらず一律10%です。所得税と住民税の税率を合計すると、15〜55%となります。※復興特別所得税は考慮していません。

法人税

法人税の税率は、以下の通り資本金の額や所得金額に応じて決まります。

■ 資本金1億円以下の法人

⇒年間所得800万円以下の部分:15.0%

※軽減税率を適用しない場合は19.0%

⇒年間所得800万円超の部分:23.2%

■ 上記以外の普通法人:23.2%

所得税の税率が最高で45%であるのに対し、法人税の税率は最高で23.2%です。そのため、一定以上の所得がある人は、法人化をした方が税負担を軽減できる可能性があります。ただし、法人が得た利益には、法人税の他にも地方法人税や法人住民税、法人事業税などがかかります。

法人の所得に対して課せられる税金の総合的な税率(実効税率)は、東京都23区内に事務所がある資本金1億円の法人の場合、約21〜約33%です。

自治体や資本金の額などで異なりますが、法人税の実効税率はおおむね20%台〜30%台となります。

所得税と住民税の合計税率が、法人税の実効税率を上回る可能性があるときは、法人化を検討すると良いでしょう。

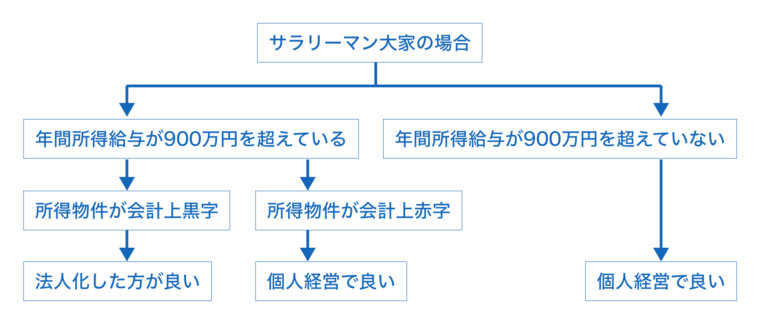

[サラリーマン大家] 不動産投資で法人する判断基準

サラリーマン大家の場合、本業の給与所得が900万円を超えているかどうかが、法人化するタイミングを判断する際のポイントとなります。

給与所得が900万円を超えている場合

給与所得が900万円である場合、不動産所得が黒字と赤字のどちらかによって法人化するタイミングの考え方が異なります。

【所有物件が会計上黒字の場合】

給与所得が900万円を超えている場合、不動産所得が黒字であれば法人化をすることで税負担を抑えられる可能性があります。

仮に給与所得が950万円、不動産所得が200万円であるとしましょう。

給与所得と不動産所得の合計が年間900万円超である場合、1,800万円以下の部分については、所得税と住民税の合計税率が43%となります。

そのため、給与所得が年間950万円であれば、不動産所得の200万円に課せられる税率は43%です。

一方で法人化すると、不動産投資による収入にかかる法人税の実効税率は20%台〜30%台であるため、所得税と住民税の合計税率よりも低くなります。

よって、給与所得が900万円を超えており、かつ不動産所得が黒字であるのなら、法人化をした方が納税額は少なくなり、手残りは多くなる可能性があります。

【所有物件が会計上赤字の場合】

給与所得が900万円を超えていても、会計上の収支が赤字であれば、法人化は待った方が良いかもしれません。

帳簿上で赤字が発生しているときは、確定申告時に「損益通算」をすることで、給与所得などと相殺できるためです。損益通算をして不動産所得のマイナス分を給与所得と相殺すると、合計所得金額が減って所得税や住民税の負担を軽減できる可能性があります。

例えば、給与所得が900万円であるとしましょう。不動産所得が300万円の赤字であれば、損益通算をすることで合計所得金額は600万円に圧縮できます。

給与所得が900万円以下の場合

給与所得が900万円以下である場合、法人化をするのは待った方が良いかもしれません。所得税・住民税の税率と法人税の実効税率にあまり差が出ず、法人化をしても税負担を軽減できない可能性があるためです。

ただし、不動産所得の金額が高く、所得税と住民税の合計税率が法人税の実効税率を上回る可能性があるのであれば、法人化をした方が良い場合もあります。給与所得が900万円以下であっても、法人化によるメリットを得られる可能性はあるため、税理士とも相談のうえで慎重に検討することが大切です。

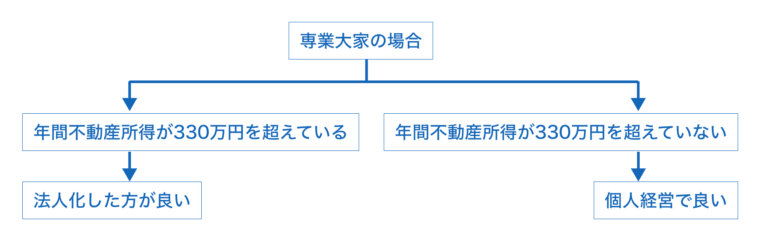

[専業大家] 不動産投資で法人化する判断基準

専業大家の場合、不動産所得が年間で330万円を超えているかどうかが法人化をする際の基準の1つとなります。

年間不動産所得が330万円を超えている場合

専業大家の、不動産所得の合計金額が330万円を超えている部分の所得税と住民税の合計税率は30%です。

資本金が1億円以下であり、年間の所得金額が800万円以下である場合、法人税の実効税率はおおむね20%台です。

そのため、年間の不動産所得が330万円以下であれば、法人化をした方が税負担を抑えられる可能性があります。

年間不動産所得が330万円以下の場合

年間の不動産所得が330万円未満である場合、所得税と住民税の合計税率は15〜20%です。

資本金が1億円以下、年間の所得金額が800万円以下の法人における実効税率はおおむね20%台です。

よって、年間の不動産所得が330万円以下であれば、所有する不動産を個人で所有した方が税負担を抑えやすいでしょう。

不動産投資で法人化するメリット

不動産投資で法人化するメリットは以下の3点です。

- 税負担を軽減できる場合がある

- 相続税対策になる

- 損失を最長10年にわたって繰り越せる

1つずつみていきましょう。

個人事業主のときよりも税負担を軽減できる場合がある

個人の場合、所得税と住民税の合計税率は最大で55%に達するのに対し、法人税の実効税率は高くても30%台です。不動産所得を含む年間の合計所得金額が高い人は、法人化をした方が税負担を軽減できる可能性があります。

また、法人であれば不動産を売却して損失が発生したときに、他の売上と相殺して税負担を軽減できることもあります。個人が投資用不動産を売却したときに損失が発生したとしても、不動産所得や事業所得、給与所得などと相殺することはできません。

一方、法人で複数の不動産から収入を得ているのであれば、法人税を計算するときに売却時の損失と他の収入を通算し、課税の対象となる所得を圧縮できます。

例えば、不動産を譲渡して1,500万円の損失が発生したとしましょう。譲渡した年の家賃収入による利益は2,000万円とします。

所有者が個人の場合、不動産を譲渡したときの損失は通算できず、2,000万円の利益がそのまま課税対象となります。

法人の場合、1,500万円の損失と2,000万円の利益を相殺して、課税の対象となる利益を500万円に減額することが可能です。

相続税対策になる

不動産を個人で所有する場合、家賃収入を得るとオーナーの保有資産は膨らんでいきます。保有資産が増加すると、オーナーが亡くなって相続が発生したとき、相続人に多額の相続税が課せられてしまうかもしれません。

その点、投資用不動産の名義を設立した資産管理会社にすると、得られた家賃収入は法人に蓄積されていくため、オーナーの保有財産が膨れ上がるのを防ぐことができます。

損失を最長10年にわたって繰り越せる

不動産投資で得た家賃収入よりも必要経費の方が高く損失が発生したときは、他の所得と相殺できます。

相殺しきれなかった損失は、翌年以降も一定期間にわたって繰り越すことが可能です。

例えば、不動産投資で600万円の赤字が発生したとしましょう。給与所得が400万円であれば、赤字分の600万円を相殺したとしても、200万円の損失が残ります。余った200万円分の赤字は、繰り越しをすると翌年以降の所得と相殺できます。

個人の場合、損失を繰り越せる期間は最大3年です。一方、法人であれば青色申告承認申請書を提出すると「欠損金の繰越控除」を適用して、損失を最長10年にわたって繰り越せるようになります。

法人の方が損失を繰り越せる期間が長いため、損益通算による税負担の軽減効果が得られやすいでしょう。

不動産投資で法人化するデメリット

法人化する主なデメリットは、以下の3点です。

- 法人化の手続きが複雑

- 法人の維持費用がかさむ

- 長期保有物件の売却時の税制優遇がない

それぞれについて解説します。

法人化の手続きが煩雑

個人事業主として開業する場合、基本的には開業届を税務署に提出するのみです。開業届に記載する項目は数ヶ所であり、税務署から許可をもらう必要もないため、手続きは簡単です。

しかし、法人を設立するためには、社名や事業内容などを決める必要があります。加えて「定款」という法人の根本原則が記載された書類を作成し、公証役場で認証してもらわなければなりません。さらには、法務局で法人登記をする必要もあります。そのため、法人の設立までには最低でも1週間はかかるでしょう。

法人の設立や維持に費用がかかる

個人が開業をする場合、開業届の作成や提出には費用がかかりません。

一方で法人の設立時は、登記費用や定款の認証手数料、収入印紙代などがかかります。

設立費用の目安は、 株式会社が20万〜30万円程度、合同会社は10万〜15万円程度です。

また、法人の設立後に税理士と顧問契約を結び、帳簿付けや決算、確定申告の作業を依頼する場合はコストがかかります。さらには、法人の決算が赤字であっても、7万円程度の法人住民税は基本的に支払わなければなりません。

個人で不動産投資をするときよりも、コストがかかる可能性があることをよく理解したうえで法人化すべきか検討しましょう。

長期保有物件の売却時の税制優遇がない

不動産を売却して得た利益には、税金がかかります。

個人の投資家の場合、売却時の利益(譲渡所得)の税率は売却した年の1月1日時点の所有期間に応じて決まります。

| 所有期間 | 譲渡所得の種類 | 税率 |

| 5年以内 | 短期譲渡所得 | 39.63%(所得税率30.63%+住民税率9%) |

| 5年超 | 長期譲渡所得 | 20.315%(所得税率15.315%+住民税率5%) |

※上記の税率は、復興特別所得税を合算しています

※所有期間は、売却する年の1月1日時点で判定します

所有期間が5年を超える物件を売却したとき、税額を計算する際の税率は20.315%です。

それに対して法人の場合、不動産売却時の利益には20%台〜30%台の税金がかかります。

個人の場合、不動産の売却益に対する税金は他の所得とは分離して課税(分離課税)されるのに対し、法人は他の売上と合算されて税額が計算されるため一概には比較できません。

しかし、所有期間が5年を超える不動産を売却したとき、法人の方が税率が高いために、多くの税金がかかる可能性がある点には留意する必要があります。

不動産投資で法人化する手続きの流れ

法人化するときの流れは、以下の通りです。

1. 社名や所在地などの基本事項を決める

2. 印鑑を作成する

3. 必要書類を作成する

4. 代表口座に資本金を振り込む

5. 書類を法務局に提出する

6. 税務署や自治体などに必要書類を提出する

設立の手順を1つずつみていきましょう。

①社名や所在地などの基本事項を決める

法人化をするときは、以下の項目を決める必要があります。

- 社名(会社の商号)

- 本店所在地

- 事業目的

- 資本金の額

- 事業年度

- 取締役

- 会社設立日

本店所在地は、自宅や事務所、法人登記に対応したレンタルオフィス・コワーキングスペースなどに設定できます。ただし、区分マンションの場合は管理規約で法人登記が禁止されているケースもあるため、事前に確認をしておきましょう。

資本金は1円から設定できますが、数十万円〜数百万円にするのが一般的です。

②印鑑を作成する

法人の印鑑は、最低でも実印と銀行印の2本を作成しましょう。

実印は、法務局で登記申請をするときや、高額な取引をする際に必要となる印鑑です。

実印を作成したときは、印鑑登録をします。銀行印は、法人の銀行口座を開設したり、手形や小切手に押印したりするときに使用する印鑑です。

他にも、領収書や請求書などに押印するための「社印」も作成しておくと良いでしょう。

③必要書類を作成する

続いて、法人の設立に必要な以下の書類を作成しましょう。

- 定款:法人の基本的なルールをまとめた書類

- 登記申請書:法人登記をする際に必要となる申請書

- 就任承諾書: 取締役の就任を承諾したことを証明する書類

※取締役が1人の場合は不要 - 取締役の印鑑証明書(発行から3ヶ月以内のもの)

定款には、必ず記載しなければならない事項(絶対的記載事項)と、記載しなければ有効にならない事項(相対的記載事項)、自由に定められる事項(任意的記載事項)があります。それぞれに該当する項目の例は、以下の通りです。

- 絶対的記載事項:会社名・事業の目的 など

- 相対的記載事項:商号・本店所在地 など

- 任意的記載事項:事業年度・役員の数 など

定款の作成は難易度が高いため、司法書士に相談することをおすすめします。司法書士であれば、登記書類の作成や申請の依頼も可能です。

定款を作成したら、公証人役場で認証してもらいましょう。認証を受ける際は、手数料がかかります。株式会社であれば、認証時の手数料は3万〜5万円が相場です。

④口座に資本金を振り込む

必要書類を作成したあとは、法人の代表口座に資本金を振り込みます。

法人名義の口座がない場合は、法人を設立する手続きをおこなう人(発起人)の口座に振り込んでも問題ありません。

資本金を口座に振り込んだあとは、振込証明書と通帳のコピーを用意しておきましょう。法人登記をする際に、資本金の振り込みが確認できる書類の提出を求められるためです。

⑤法務局に必要書類を提出する

提出書類が作成できたら、法務局に提出して登記の申請をしましょう。また、会社印の登録もあわせて行います。

法人の設立が完了するのは、申請から7〜10日程度です。登記の完了後は、法人の情報が国の管理する登記簿に登録され、いつでも登記簿謄本を取得できるようになります。

⑥税務署や自治体などに必要書類を提出する

法人の登記手続きが完了したあとは、税務署や都道府県、市区町村、年金事務所などに書類を提出します。提出書類の例は、以下の通りです。

| 提出先 | 提出書類の例 |

| 税務署 | ・法人設立届出書 ・源泉所得税関係の届出書 ・消費税関係の届出書 ・青色申告の承認申請書 ・給与支払事務所等の開設届出書 |

| 都道府県 | ・法人設立届出書※ |

| 市区町村 | ・法人設立届出書※ |

| 年金事務所 | ・健康保険・厚生年金保険新規適用届 |

※都道府県や市区町村によって法人設立届出書の名称は異なります

従業員を雇う場合は、労働基準監督署に労働保険関係成立届や労働保険概算保険料申告書などを提出する必要があります。

法人を設立する際は、さまざまな書類を複数の場所に提出しなければなりません。また、定款の写しや登記事項証明書などの添付書類が必要になることもあります。

初めて法人を設立するときは税理士にサポートを依頼することをおすすめします。

法人化まであと一歩!所得を増やす方法

「法人化したいけれども所得があと少し足りない」と考えている方も多いのではないでしょうか。

法人化するために不動産所得を増やしたいのであれば、投資対象を増やすのも1つの方法です。

投資対象を増やすときは、マンションやアパートだけでなく戸建住宅も選択肢に含めてはいかがでしょうか。

戸建住宅は、ファミリー世帯を中心に人気があります。ファミリー世帯は、単身世帯よりも入居期間が長い傾向にあるため、賃貸需要が見込めるエリアの物件に投資できれば、安定した家賃収入が期待できます。また、少ない自己資金で投資しやすいのも戸建住宅の特徴です。

中古の戸建住宅であれば、数百万円から投資できるものもあります。新築の戸建住宅は、金融機関からの融資を利用すると、少額の自己資金で取得が可能です。

ただし、早く法人化するために焦って物件を選んでしまうと、安定した収益が得られずに失敗しやすくなります。

法人化をするために投資規模を拡大するとしても、投資する物件は慎重に選ぶことが大切です。

法人化すべき?これから不動産投資を始める人へ

所得税と法人税の税率差は、あくまで法人化をするタイミングを判断する要素の1つに過ぎません。そのため、不動産投資を始めるタイミングで法人を設立した方が良いケースもあります。

例えば、マンション一棟にまるごと投資をするなどの理由で不動産所得が多額になる可能性があるときは、最初から法人化をしてしまった方が税負担を軽減できる可能性があります。

また、最初から法人化することで、個人から法人に不動産の名義を変更するコストを抑えることも可能です。個人で所有していた不動産の名義を、新たに設立した法人に変更するときは、不動産取得税や登記費用がかかるためです。

一方で、所得税率が法人税率を上回る可能性があるとしても、法人化した方が良いとは限りません。

法人から受け取った役員報酬は、所得税の課税対象です。加えて、法人化をした場合は健康保険や厚生年金といった社会保険に加入し、収入の中から会社負担分と個人負担分の保険料を支払わなければなりません。

法人化するタイミングは、総合的に判断することが大切になるため、判断に迷うときは、税理士や税理士事務所に相談すると良いでしょう。

まとめ

不動産投資をして家賃収入を得たことで、所得税と住民税の合計税率が高くなり、法人税率を上回る可能性があるのであれば法人化を検討するとよいでしょう。

ただし、法人化をするときは設立費用がかかるだけでなく、設立後もコストがかかります。また、役員報酬にかかる所得税や社会保険料の支払いも考慮したうえで、法人化すべきかどうかを判断しなければかえって手残りが少なくなるかもしれません。

法人化をするタイミングは、税理士にも相談のうえ慎重に判断することが大切です。

法人化をするために不動産所得を増やしたいと考えているのであれば、戸建住宅を購入して投資規模を拡大するのも1つの方法です。

戸建住宅であれば、少ない自己資金で投資できるだけでなく、ファミリー層からの安定した賃貸需要が期待できます。

戸建投資に興味がある方は、下のバナーから「マイホームネクスト~はじめのホームリレーション~」をご確認ください。