不動産投資を行うには、さまざまな費用がかかります。

特に、不動産投資を始めるのに必要な「初期費用」はローンではなく自己資金で集める必要があります。そのため、早い段階で計画を立てておくことが大切だといえるでしょう。

本記事では、不動産投資の初期費用について、どのような費用が必要になるか、具体的なシミュレーションなどをお伝えしていきます。まずは不動産投資について基本的な理解を深めたいという方はこちらの記事がおすすめです。

>> 不動産投資の第一歩 仕組み・種類・メリット・注意点を徹底解説【リンク】

不動産投資にかかる費用とは?

不動産を購入し、入居者に貸し出すことで家賃収入を得る不動産投資。

運用費用である家賃収入は、すべてが手元に残るのではなく、必要経費を差し引いた額が手元に残ります。

そもそも、不動産投資のスタート時点でも、物件購入費以外にも多くの費用が必要です。

収支がマイナスになってしまわないように、まずは不動産投資のスタート時と運用時でどのような費用がかかるのかを見ていきましょう。

初期費用

動産を購入する際、ほとんどの方が不動産投資ローンを組んで投資をスタートします。

しかし、すべての費用がローンで賄えるわけではありません。

不動産投資を始めるときに必要な「初期費用」は、自己資金で準備しなければならないものもあります。物件購入額以外にも融資手数料や仲介手数料などの多くの費用が必要であり、初期費用の項目については、後ほど具体的に解説していきます。初期費用の目安は、おおよそ物件価格の1~3割ほどが目安となります。

運用費用

不動産運用中にもさまざまな費用が発生します。これらの費用は、家賃収入から賄うことが基本です。

そのため、どれくらいの費用がかかるのかを理解して投資計画を立てなければ、収支がマイナスになってしまう可能性もあります。運用中にかかる費用としては、次のようなものがあります。

- 固定資産税・都市計画税

- 修繕費

- 管理委託費

- ローン返済の元金と利息

- 所得税・住民税

- 税理士報酬

- 減価償却費

- 保険料

- 広告費や交通費・雑費など

物件の維持のための費用や税金・ローンの返済費用など多くの費用が必要です。

固定資産税や都市計画税・委託会社への管理費などはある程度見通しが立ちますが、修繕費などは突発的に発生します。予想外の費用が発生してしまうと収支が悪化してしまうため、できるだけ具体的かつ将来の予測をたてて費用をシミュレーションすることが大切です。

また、これらの費用の中には、必要経費に計上できるものとできないものがあるので注意しましょう。

売却する際にもお金はかかる

不動産投資には、出口戦略として売却まで見越した計画が必要です。ただし、売却は売ったお金の全てを手にできるだけではありません。

売却にもさまざまな費用がかかり、場合によっては売却して損失が出てしまう可能性もあるのです。売却を検討する段階で、何にどれくらいの費用がかかるのかを把握して、売却のタイミングや価格を検討する必要があります。

売却する際にかかる費用としては、次のようなものがあります。

- 仲介手数料

- ローン返済手数料

- 印紙税

- 登録免許税と司法書士費用

- 売却益が出た場合は所得税と住民税

- 解体費用やクリーニング費用など

ローンを組んで不動産を購入した場合、ローン完済前であれば売却金で完済するのが一般的です。そのためのローンの繰り上げ手数料や抵当権抹消費用が必要になります。

また、売却を依頼する不動産会社への仲介手数料や契約書の印紙税も必要です。売却で利益が出た場合は、利益に対して税金が課せられます。場合によっては、税金が高額になる可能性もあるので大まかな税金の額を把握して用意することが大切です。

出口戦略に関してはこちらの記事で詳しく解説しているので、参考にしてみてください。

>> 出口戦略で不動産投資の勝ち組に!物件のポイントや売却のタイミング【リンク】

不動産投資の初期費用一覧

不動産投資でかかる費用の中でも大きな額となるのが、初期費用です。初期費用とは、物件価格以外で不動産の購入に必要な費用のことをいいます。一つ一つの費用は大きくなくても、項目が多岐に渡るため、総額では数百万円必要になるものです。

基本的には、初期費用はローンに含められないため自己資金で支出する必要があります。

ここでは、初期費用についてどれくらいの費用がかかるのか具体的に見ていきましょう。

まずは、一覧で確認してきます。

- 投資物件の頭金

- 融資事務手数料

- 融資保証料

- 不動産登録免許税

- 司法書士費用

- 不動産取得税

- 印紙税

- 火災(地震)保険料

- 不動産仲介手数料

- 固定資産税

- 都市計画税

- 管理費用

- 修繕積立金

投資物件の頭金

頭金とは、物件価格のうち自己資金で賄う部分のことをいいます。投資する不動産は、「頭金+融資額」で購入します。頭金の額については決まりはありませんが、一般的には投資物件の1割~3割程が目安となります。

例えば、3,000万円の物件を購入する場合は、300万円~900万円が目安です。

頭金なしでローンを組むことも可能ですが、審査が厳しく金利も高くなる恐れがあります。

また、本当に自己資金がなく頭金を払えない状態の場合、たとえローンを組めても返済の負担や突発的な支出に対応できない可能性が高くなるものです。

そのため、多くの金融機関で不動産投資ローンを組む際に頭金を求めるケースが一般的でしょう。

自己資金があるうえで頭金をあえて入れない場合は、自己資金をプールできるなどメリットがありますが、自己資金なしの頭金なしでの不動産投資はおすすめできません。

融資事務手数料

不動産投資ローンを組む際には、金融機関への事務手数料がかかります。

事務手数料は「定率型」と「定額型」に分かれ、事務手数料の設定は金融機関によって異なりますが、目安は次のとおりです。

- 定率型(借入金額に対して一定の割合でかかる):借入額の1~3%ほど

- 定額型(借入額に関わらず一定額がかかる):3~10万円程

定率型の場合、借入額が高額になれば事務手数料も高くなる点に注意が必要です。

ただし、一般的には事務手数料も不動産投資ローンに組み入れられるケースが多いので、事前に金融機関に確認してみましょう。

融資保証料

不動産投資ローンを組む場合、万が一、返済ができなくなった時のために保証会社を立てることが一般的です。

保証会社を立てるための手数料として、融資保証料がかかります。融資保証料は、金利に上乗せするタイプと前払いで一括で支払うタイプに分かれ、目安額は次のとおりです。

- 金利に上乗せタイプ:0.2~0.3%上乗せされる

- 借入時に一括払い:借入額×2~3%

連帯保証人を立てる場合は、保証料は不要です。また、金融機関によっては保証料無料というケースもあるので、金融機関選びの際には保証料もチェックするようにしましょう。

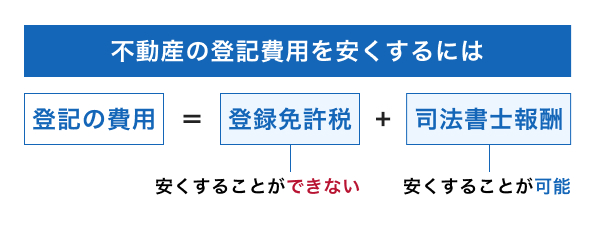

不動産登録免許税

不動産を購入した場合、不動産の名義の変更のための登記が必要になります。

登記は管轄の法務局で手続きすることになり、その際に登録免許税が必要です。

また、ローンを組んで不動産を購入すると、抵当権を設定するための登記も必要になります。

登記の内容によって、登録免許税は異なり次のとおりです。

- 所有権移転登記:固定資産税評価額×税率(土地1.5%・建物2%)

- 抵当権設定登記:借入額×0.4%

固定資産税評価額は、毎年送付される納税通知書で確認できます。不動産投資の税金に関してはこちらの記事で詳しく解説しているので、参考にしてみてください。

>> 不動産投資の節税効果はない?!目的にあった資産形成の方法を選ぼう【リンク】

司法書士報酬

不動産の登記は自分でもできますが、手続きが煩雑で必要書類も多いため司法書士に依頼するのが一般的です。司法書士に依頼した場合、司法書士報酬も必要になります。

司法書士により費用は異なりますが、3万円~10万円程が目安となるでしょう。

不動産取得税

不動産を取得した年には不動産取得税が課せられます。

不動産取得税=固定資産税評価額×4%

不動産取得税は、支払いのタイミングに注意が必要です。購入した時に支払うのではなく、購入してから3ヵ月~半年後位で納税通知書が送られてきます。

自治体によっては1年後に納税となる場合もあるので「支払いのタイミングで現金がない」ということがないように納税の用意をしておくようにしましょう。

印紙税

印紙税とは、課税対象の書類を作成した際に課せられる税金です。

不動産の購入の場合は、売買契約書とローン契約書が課税対象文章となります。印紙税の税率は、書類に記載された金額(契約金額)に応じて異なり、一般的な不動産取引での価格帯では次のとおりです。

| 記載された金額 | 税額 |

| 1,000万円超え5,000万円以下 | 2万円 |

| 5,000万円超え1億円以下 | 6万円 |

| 1億円超え5億円以下 | 10万円 |

| 5億円超え10億円以下 | 20万円 |

印紙税は、収入印紙を貼付し消印することで納税します。貼付忘れや消印忘れではペナルティが課せられるので、注意しましょう。

火災(地震)保険料

不動産投資ローンを組む際には、火災保険に加入するのが一般的です。

また、必要に応じて地震保険も付帯します。火災保険や地震保険は、加入義務はありませんが、不動産投資のリスク軽減のためには加入を検討しておくほうがよいでしょう。

火災保険・地震保険は、加入時に5年や10年の長期一括払いにするケースが一般的です。

保険料は、5万円~20万円程が目安となります。

不動産仲介手数料

土地や建物の購入は、基本的に不動産会社を介して行います。

そのため、売買契約成立時には不動産会社への仲介手数料が必要になります。仲介手数料については、後ほど具体的に説明しますが、100万円以上掛かる場合もあるので事前に支払額や支払うタイミングを把握しておくことが大切です。

固定資産税

不動産を所有している間、毎年課税されるのが固定資産税です。

固定資産税は、毎年1月1日時点の所有者が納税義務者となり、5~6月頃に送付される納税通知書で納付します。

固定資産税=課税標準額(固定資産税評価額)×1.4%

固定資産税の税率は、自治体によって異なりますが1.4%で設定してる自治体がほとんどです。

また、人が居住する建物の敷地に対しては軽減措置が適用でき、投資用アパートなどであっても居住用であれば適用可能です。

固定資産税は、新築として不動産を建てる場合であれば、建設翌年から発生します。また、中古の不動産を購入した場合は、その年の所有期間に応じて売主と按分するのが一般的です。購入した年の固定資産税は、建物の決済時に売主に支払うことになります。ただし、按分方法などは不動産会社などによっても異なるため、事前に確認するようにしましょう。

都市計画税

都市計画税は、市街化区域内に不動産を所有している場合に課税されます。

都市計画税=課税標準額(固定資産税評価額)×0.3%

税率は、自治体によって異なりますが、0.3%が上限です。

また、固定資産税と同様に毎年不動産に課せられる税金であり、居住用の建物の敷地の場合は軽減措置を適用できます。

管理費用

賃貸物件を運用する場合、日常的な建物維持や管理・入居者募集などは管理会社に委託するのが一般的です。そのため、管理会社への委託料が必要になります。

また、区分マンションへの投資の場合は、毎月管理費用が発生し、売主が年払いなどで既に支払っている場合は、それらの費用の清算のため初期費用として出費します。

修繕積立金

区分マンションへの投資の場合、修繕積立金が毎月必要になります。

修繕積立金は、10年~15年ごとに行われる大規模修繕工事への積立金です。修繕積立金も、売主の支払い状況によっては清算が必要になります。特に、それまで売主が未払いだった場合、未払い分を請求される可能性もあるので注意しましょう。

また、修繕積立金の徴収率が悪い場合や、修繕工事費が積立金以上になる場合は、工事前に一時金として徴収される場合があるので支払額を把握することが大切です。修繕積立金の積立進捗や大規模修繕計画は、マンションの管理組合で確認できるので、購入前には確認することをおすすめします。

不動産仲介手数料の仕組み

不動産会社を介して不動産を購入した場合に必要になるのが、仲介手数料です。仲介手数料には、上限が法律で決められており、以下の計算で求められます。

仲介手数料上限(取引額400万円以上の場合)=取引額×3%+6万円+消費税

仮に、4,000万円の不動産を購入した場合、126万円+消費税が上限となるのです。上記の計算はあくまで上限の為、上限内であれば不動産会社が自由に金額を設定することができます。ただ、基本的にはほとんどの不動産会社で上限ギリギリの金額を設定しているので、高額になることも多いでしょう。個人間取引も可能ですが、契約不備の危険があるため、ここではおすすめしません。契約不備を防ぐためにも、仲介手数料は一定払う必要があるものでしょう。

売主は個人だけではなく不動産会社や建築会社という選択肢もあります。不動産会社や建築会社が直接の売主なら、仲介手数料を抑えられるうえに、安心して購入を進めやすくなるでしょう。

また、一建設の賃貸戸建て「マイホームネクスト~はじめのホームリレーション~」なら、不動産会社である一建設から直接購入できるので、不動産投資の初期費用を大きく抑えられます。入居者募集や契約手続き、原状回復などのわずらわしい手続きまで、代行してもらうことができます。

不動産投資の初期費用を抑えるポイント

仲介手数料を抑える以外にも初期費用を抑える方法はあります。

初期費用は高額になるため、少しでも抑えることでその後のキャッシュフローを良好に保つためにも重要になるのです。初期費用を抑えるポイントとして、次の3つを紹介します。

- 頭金を少なくする

- 中古の区分マンションに投資する

- 初期費用項目の見直しで削減

頭金を少なくする

頭金の額を少なくすれば、その分自己資金として支出する物件購入のコストを抑えられます。ただし、頭金を少なくした分ローンを多く借りなければならない点には注意が必要です。

借入額が大きくなることで、審査が厳しくなる場合や金利が高くなる可能性がある点は意識しておきましょう。

また、高額な借入をすれば、当然毎月の返済額も大きくなるためキャッシュフローが悪化する原因となりかねません。毎月の返済額などのバランスを見ながら、頭金の額については検討するようにしましょう。

中古の区分マンションに投資する

初期費用は購入する物件にも大きく左右されるものです。

新築で購入する場合、物件価格が高額になることから初期費用も大きくなってしまいます。

中古物件であれば、新築と同じ立地であっても新築よりも価格を抑えて購入可能です。

条件の良い中古物件を購入できれば、価格を抑えられた分高い利回りも期待できるでしょう。特に区分マンションであれば、中古であっても需要が高い物件が多いという特徴があります。

新築マンションや一棟アパートに比較して、購入価格も抑えられるため、費用を抑えて投資するのに適しているでしょう。

初期費用項目の見直しで削減

初期費用の項目を一つずつ見直し、削減していくことも大切です。税金などは一律で課税されるため、努力で削減は難しいものですが、それ以外の費用は削減できる可能性があります。安い司法書士を探すことや自分でできる範囲は自分でするなどで、司法書士費用を抑えることや火災保険は必要最低限の保障にするなどで費用を抑えることも可能です。

一つ一つの項目でも削減額は小さくても総額にすれば、かなりの額を抑えられる場合もあるので、一度見直してみることをおすすめします。

不動産投資のシミュレーション例

ここでは、中古区分マンションへの投資を具体的にシミュレーションしていきましょう。条件は次のとおりです。

- 購入価格:3,000万円

- 固定資産税評価額:2,500万円(建物1,000万円/土地1,500万円)

- 築年数:10年

- 面積:80㎡

- 家賃:15万円

- 管理費:0.5万円/月

- 修繕積立金:0.5万円/月

- 借入額:2,000万円(金利1.8%/借入期間30年)

購入時にかかる費用

購入時にかかる費用は次のとおりです。

- 頭金:1,000万円

- 事務手数料:2,000万円×2.2%=44万円

- 保証料:0円

- 登録免許税:抵当権設定8万円/所有権設定42.5万円

- 司法書士費用:8万円

- 不動産取得税:10万円

- 印紙税:2万円

- 火災保険料(5年一括):10万円

- 固定資産税/都市計画税清算金:10万円

- 不動産仲介手数料:105.6万円

初期費用合計:240.1万円+1,000万円(頭金)

上記の場合、初期費用として、頭金を除き約240万円必要です。頭金1,000万円を入れる場合、自己資金で1,240万円を用意する必要があります。

運用中にかかる費用

この建物の年間収入は次のとおりです。

収入=15万円×12ヵ月=180万円

また、次のような費用が年間でかかります。

- 管理費:0.5万円×12=6万円

- 修繕積立金:0.5万円×12=6万円

- 固定資産税:土地3.5万円/建物14万円

- 都市計画税:3万円/建物3万円

- 税理士報酬:10万円

- 修繕費:10万円

- 管理会社費用:6万円

- その他費用:10万円

- 年間の費用合計:71.5万円

また、ローンを組んで購入しているためローン返済も必要です。

- 返済額:毎月71,939円/年間863,268円

- 年間費用合計:71.5万円+86.3万円=157.8万円

よって、上記の場合の収支は次のようになります。

- 180万円(収入)-157.8万円(支出)=22.2万円

手元に約22万円残る計算になるのです。この22万円から所得税・住民税を納めることになるので注意が必要です。さらに、突発的な修繕や空室で収入が得られない場合は、収支が悪化する可能性があります。

売却時にかかる費用

仮にこの物件を次の条件で売却した場合をみてみましょう。

- 売却額:2,000万円

- 計上済み減価償却費:1,500万円

- 所有期間:8年

売却時にかかる費用は次のとおりです。

- 仲介手数料:56.1万円

- 印紙税:2万円

- 登録免許税:2,000円

- 司法書士費用:5万円

- 繰り上げ返済手数料:3万円

- 費用合計:66.3万円

上記の場合の売却益を計算してみましょう。

売却益(譲渡所得)=売却額-(取得費+譲渡費)

=2,000万円-((3,000万円+240万円-1,500万円)+66.3万円)

=2,000万円-1,806.3万円

=193.7万円

この場合、約194万円利益が出たとなり、利益に対して所得税・譲渡税が課税されます。

所得税・譲渡税は、長期譲渡所得の税率が課せられるため、次のとおりになります。

- 193.7万円×20.315%=約39.35万円

3,000万円で購入した物件を2,000万円で売却しているから、税金が発生しないという訳ではないので注意が必要です。

このように、不動産投資に初期費用・運用中・売却時にかかる費用について理解したうえで、しっかりとシミュレーションして投資を判断するようにしましょう。

初心者におすすめの不動産投資

不動産投資といっても、投資先にはさまざまな種類があります。ここでは、初心者におすすめの不動産投資先として、次の3つを紹介します。

- 新築・築浅の戸建て投資

- ワンルームマンション投資

- 地方の中古物件

新築・築浅の戸建投資

新築や築浅の物件は需要が高い反面、購入額が高額になる傾向があります。一棟マンションや区分マンション・一棟アパートで新築物件に投資しようとすれば、億単位で費用が必要な場合もあるでしょう。その点、戸建投資なら新築や築浅でも比較的費用を抑えて投資しやすい物件です。

| メリット | デメリット |

| ・需要が高い ・家賃設定を高くしやすい ・入居者が入れば長期間収入を得やすい ・管理の手間がかからない | ・空室リスクが高くなる ・規模を拡大しにくい |

戸建住宅は、ファミリー世帯が対象となるため一度入居すればすぐには退去しない傾向があるため、安定した収入を長期間得られるというメリットがあります。

また、共有部分がなく日常的な管理は入居者がするので、管理の手間はあまり掛かりません。

ただし、戸数を多く持てないので、空室になると収入がゼロになってしまう可能性が高いため、空室対策をしっかりする必要があるでしょう。高収入を狙いにくいため投資の規模の拡大にも時間が掛かります。

戸建投資については、こちらの記事で詳しく解説しているので、参考にしてみてください。

>> 【初心者向け】戸建投資は危険?メリットデメリットを徹底解説【リンク】

ワンルームマンション投資

ワンルームマンションとは、1Kや1DKといった単身者向けのワンルームタイプのマンションのことをいいます。ファミリー向け区分マンションよりも価格が安く、需要の高い立地に建設されていることも多いため、低価格で好条件の物件に投資しやすいという特徴があります。

| メリット | デメリット |

| ・物件価格が安い ・条件のいい立地のケースが多い ・分散投資しやすい | ・空室リスクが高い ・大きな収益を狙いにくい ・減価償却費を大きくとりにくい |

物件価格が安く条件の良い物件であれば高利回りを期待できるため、初心者向けの投資と言えるでしょう。投資額を抑えられるので、複数居室に投資しやすく分散投資もしやすいというメリットがあります。

ただし、1室のみへの投資の場合、空室=収入ゼロになってしまう点には注意が必要です。

収入自体もあまり大きな収入は見込めません。また、価格が安く耐用年数の長いRC造りのワンルームマンションは減価償却費を大きくとりにくいため、節税効果が見込めない点にも注意が必要です。

マンション投資に関しては、こちらの記事で詳しく解説しているので参考にしてみてください。

>> ワンルームマンション投資の落とし穴。仕組みやメリットを徹底解説【リンク】

地方の中古物件

地方の中古物件であれば、物件価格が安く数百万円から投資できる場合もあります。

| メリット | デメリット |

| ・物件価格が安い ・利回りを高くできる | ・修繕費が高額になる可能性がある ・需要は低め |

価格の低い中古物件に投資できれば、高い利回りが見込めます。ただし、築年数の古い物件は購入額を抑えられても修繕費が高額になる可能性がある点には、注意が必要です。また、立地によっては需要も低くなるため、投資エリアの需要は徹底的にリサーチして投資を判断する必要があります。

まとめ

不動産投資の初期費用についてお伝えしました。不動産投資は取り扱う金額が大きいこともあり、初期費用も大きくなりがちです。

これから不動産投資を始めようと考えている方は、本記事の内容を参考に、物件を取得するのにどのくらいの費用が必要になるのか、事前にシミュレーションしておくようにしましょう。

また、本記事で紹介した戸建投資に興味がある方は、一建設株式会社の「マイホームネクスト~はじめのホームリレーション~」をご検討ください。「マイホームネクスト~はじめのホームリレーション~」は、分譲クオリティの戸建住宅のオーナーになれ、高い利回りも期待できます。

入居者募集や契約手続き、原状回復などのわずらわしい手続きはすべて弊社が代行いたします。戸建投資を始めようと考えている方は、弊社までお気軽にご相談ください。詳しくは下のバナーから「マイホームネクスト~はじめのホームリレーション~」をご確認ください。